Институциональные инвесторы и макроэкономические факторы двигают биткоин и эфир вверх

На уходящей неделе криптовалютный рынок закрепился в зелёной зоне: рост числа «прибыльных» биткоинов выше 365-дневной скользящей средней сигнализировал инвесторам о дальнейшем подъёме актива, считают специалисты из CryptoQuant, сообщает корреспондент центра деловой информации Kapital.kz.

«Эта критическая точка часто ассоциировалась с последующим ростом цен», — прокомментировали они. Доля предложения в прибыли зачастую служила эмоциональным ориентиром для инвесторов, выступая ключевой зоной поддержки или сопротивления. «Когда цена превышала этот уровень, оптимизм среди инвесторов увеличивался; если же она опускалась ниже, усиливалось давление на продажу», — объяснили в CryptoQuant. Увеличение этого показателя стало возможным после роста стоимости цифрового золота более чем на 8% из-за снижения ключевой ставки ФРС на 50 базисных пунктов. В Bitfinex призвали к осторожности, отметив выравнивание дельты накопленного объёма. Этот показатель измерял разницу между общим объёмом покупок и продаж на спотовом рынке за определенный период. «Мы прогнозировали, что биткоин закрепится в новом диапазоне, близком к текущим уровням, или испытает частичную коррекцию в краткосрочной перспективе», — заключили эксперты.

Наиболее влиятельные фигуры в финансовом секторе начали инвестировать в криптовалюты , за ними последуют другие участники рынка. Об этом заявил инвестиционный директор (CIO) компании Bitwise Мэтт Хоуган. Специалист поделился наглядным примером, который он использовал для оценки текущей ситуации. Каждый раз, когда Мэтт Хоуган выступал на саммите Barron’s Advisor 100, собирающем ведущих финансовых консультантов США, он просил участников поднять руку, если они владели биткоинами или иными криптоактивами. Два года назад примерно 10–20% присутствующих ответили на его просьбу, и на последнем мероприятии ситуация оставалась аналогичной. Однако 20 сентября 2024 года не менее 70% советников в зале подняли руки. «Существует весьма сложный технический термин, который экономисты применяют для описания такого рода явлений: Вау», — отметил CIO Bitwise. При этом лишь немногие ответили утвердительно на вопрос о наличии биткоинов на клиентских счетах. Многие из них работают на брокеров-дилеров, которые пока не предоставляют возможность приобретения биткоин-ETF. «Однако это изменится. Работая в Bitwise на протяжении семи лет, я осознал одну вещь: консультанты почти всегда сначала распределяют средства на своих личных счетах. Распространение среди клиентов обычно происходит в течение 6–12 месяцев», — добавил Мэтт Хоуган. Эксперт подчеркнул, в настоящее время можно выделить множество бычьих сигналов: снижение процентной ставки ФРС, предложение банка Morgan Stanley своим клиентам биткоин-ETF или одобрение SEC опционов на эти фонды. Однако «поднятие рук на Палм-Бич являлось одним из наиболее значимых признаков».

Институциональное принятие и макроэкономические факторы станут движущими силами для роста биткоина в четвертом квартале. Об этом сообщает The Block, ссылаясь на мнения нескольких аналитиков. «На фоне макросдвигов и институционального признания цифровые активы демонстрируют готовность к продолжению роста в четвертом квартале, поскольку суверенные резервы испытывают давление. Инвесторы будут искать долгосрочные инструменты хеджирования, такие как биткоин», — подчеркнул ведущий аналитик CF Benchmarks Габриэль Селби. Райан Ли из Bitget Research выразил аналогичный оптимизм относительно ведущей криптовалюты. «Предполагается, что динамика биткоина в октябре превысит показатели сентября, находясь в целевом диапазоне от $58,000 до $72,000», — отметил он. Ключевым фактором будущего роста станут институциональные инвесторы. «MicroStrategy продолжала выпускать облигации в сентябре для приобретения большего количества биткоинов, а биржевые фонды (ETF) фиксировали чистый приток средств после снижения процентных ставок. Это свидетельствует о том, что институциональные инвесторы с оптимизмом смотрят на перспективы рынка. В условиях устойчивых институциональных покупок биткоин, вероятно, преодолеет предыдущие максимумы», — добавил Райан Ли. Габриэль Селби отметил, что нормативно-правовая база США может подвергнуться значительным изменениям после президентских выборов 5 ноября. Это, в свою очередь, создаст благоприятные условия для криптоинноваций. «Мы наблюдаем условия, способствующие укреплению доверия инвесторов и стимулированию накопления капитала», — подчеркнул он. Аналитик выделил несколько тенденций, которые могут ускорить внедрение криптовалют, включая эфир. «Решения уровня L2 для масштабирования развиваются, чтобы удовлетворить растущий спрос на блоковое пространство Ethereum . В то же время традиционные финансовые учреждения исследуют возможности токенизации реальных активов в сети второй по капитализации криптовалюты», — добавил Габриэль Селби.

MicroStrategy объявила о приобретении дополнительных 7420 BTC на сумму $458,2 млн (по средней цене около $61 750 за монету) после выпуска конвертируемых старших облигаций на $1,01 млрд с процентной ставкой 0,625% годовых и сроком погашения в 2028 году. Чистый доход от продажи ценных бумаг составил приблизительно $997,4 млн. Из этой суммы $500 млн были направлены на погашение оставшейся основной суммы по старшим обеспеченным облигациям со сроком обращения до 2028 года и купонной ставкой 6,125%. После погашения облигаций будет разблокировано обеспечение бумаг, которое составляет примерно 69 080 BTC. Оставшиеся средства были использованы для покупки биткоина и на корпоративные цели. В настоящее время на балансе компании находится 252 220 BTC, приобретённых за $9,9 млрд по среднему курсу около $39 266 за монету. При текущей цене первой криптовалюты в $63945 их стоимость оценивается более чем в $16 млрд. 16 сентября MicroStrategy анонсировала размещение бумаг на сумму $700 млн для «приобретения дополнительных биткоинов и финансирования общекорпоративных целей». Позже целевой объём был увеличен до $875 млн. Срок погашения облигаций наступает 15 сентября 2028 года, если они не будут выкуплены или конвертированы досрочно. При соблюдении определенных условий компания может выкупить все или любую часть выпуска за наличные средства начиная с 20 декабря 2027 года или позже. Держатели облигаций получат право требовать от MicroStrategy выкупить все или любую часть своих ценных бумаг 15 сентября 2027 года. По истечении срока владельцы могут преобразовать облигации в денежные средства, обыкновенные акции MicroStrategy класса «А» или в их комбинацию по выбору эмитента.

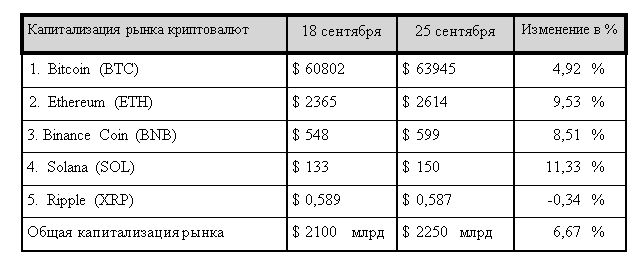

По итогам семидневного отчетного периода общая капитализация криптовалютного рынка растёт вторую неделю. На вечер среды, 25 сентября 2024 года, она составила $2,25 трлн, что на 6,67% выше значений, зафиксированных на конец прошлого отчетного периода.

1. Bitcoin (BTC). На вечер среды, 25 сентября 2024 года, стоимость «цифрового золота» сумела уверенно закрепиться выше отметки $60000. Семь дней биткоин тестировал линию сопротивления, сформированную на рубеже $64000. В итоге за отчетный период цена актива выросла на 4,92% и зафиксировалась на отметке $63945. Рыночная капитализация биткоина за отчетный период выросла на $62 млрд и составила $1,263 трлн. Доля «первой криптовалюты» в общей рыночной капитализации потеряла 1 процентный пункт и составила 56,3%.

2. Ethereum (ETH). На вечер среды, 25 сентября 2024 года, стоимость «эфира» показала куда более внушительную динамику роста. Последовав вверх за биткоином, «цифровая нефть» сумела вернуться выше важной психологической отметки в $2500. За семь дней «эфир» вырос в цене на 9,53% и зафиксировался на уровне в $2614. Доля Ethereum (ETH) в общей капитализации криптовалютного рынка снизилась на 0,4 процентного пункта и составила 14%.

3. Binance Coin (BNB). На вечер среды, 25 сентября 2024 года, стоимость BNB составила $599. За отчетный период цена криптовалюты выросла на 8,51%. Доля Binance Coin (BNB) в общей капитализации криптовалютного рынка увеличилась на 0,02 процентного пункта, составив 4%.

4. Solana (SOL). На вечер среды, 25 сентября 2024 года, стоимость Solana (SOL) составила $150. Цена актива за семь дней выросла на 11,33%. Доля SOL в общей капитализации криптовалютного рынка составила 3,13%, нарастив 0,16 процентного пункта.

5. Ripple (XRP). На вечер среды, 25 сентября 2024 года, стоимость Ripple (XRP) составила $0,587. «Банковская криптовалюта» за отчетный период подешевела на 0,34%. Её доля в общей капитализации криптовалютного рынка увеличилась на 0,11 процентного пункта и составила 1,47%.